自宅や事業で使っている不動産を相続する場合、一定の条件をクリアすれば相続税の計算時に土地の評価額を最大80%減額になる「小規模宅地等の特例」。

ここではこの小規模宅地等の特例について、税金や相続の知識がない方にも理解していただけるように解説していきます。

小規模宅地等の評価の特例による相続税対策

自宅や事業で使っている不動産を相続する場合、一定の条件をクリアすれば相続税の計算時に土地の評価額を最大80%減額になる「小規模宅地等の特例」。

ここではこの小規模宅地等の特例について、税金や相続の知識がない方にも理解していただけるように解説していきます。

少しでも「分からないな」「難しいな」と感じた方は、ぜひお気軽にお問い合わせください。

相続財産のうち、一番生活に必要な資産で評価額が高いものは何でしょうか。

それは、自宅または事業(商売)で使っている土地といえます。

たとえば、自宅と老後資金だけの場合、相続があると、相続税の支払いのために自宅を売却しなければならなくなり、同居の配偶者や親族は生活の提点を失うことになるのです。

事業用の土地も同様に事業ができなくなり、生活が維持できなくなります。そこで、国民の生活に重大な影響を及ぼす居住用と事業用に使われている土地のうち、一定面積の土地は非課税にするという制度が設けられています。

この制度のことを「小規模宅地等の特例」といいます。

この制度は約30年以上の歴史がありますが、以前は親が所有している自宅や事菜用の土地であれば、一定面積は条件に減額されていました。

ところが、平成22年の相続税の改正でその内容が大きく変更され、この制度の適用条件が非常に厳しくなりました。

このことは、あまり世間では話題にもなっていません。気が付いたら大増税で、相続税が払えなくなる場合もたくさんでていますので、注意が必要です。

適用される宅地面積と減額割合は、事業用の場合四OOmまでで8O%の減額、貸付事業用の場合200mまでで50%の減額、居住用宅地の場合330㎡ (平成27年1月から)までで80%の減額というように、その利用形態で面積も減額割合も変わってきます。

| 宅地等 | 上限面積 | 軽減割合 | |

| 事業用 | 事業用宅地 | 400㎡ | ▲80% |

| 貸付事業用 | 200㎡ | ▲50% | |

| 居住用 | 居住用宅地 | 300㎡(改正前240㎡) | ▲80% |

従来の規定は事業用400㎡と居住用240㎡の両方あった場合の上限面積は400㎡(限定併用)でしたが、今回の改正後は事業用400㎡と居住用330㎡(平成27年度以降)の両方の面積合算の730㎡(完全併用)まで適用が可能となりました。

なお、貸付事業用宅地等の場合は、従来どおり限定併用になります。

事業用の土地については「特定事業用宅地」とよばれ、「小規模宅地等の特例」の制度の適用があり、400㎡まで80%の減額ができます。

以前は、一定面積は全額または50%課税されなかったのですが、現行制度は非常に厳しい要件があります。

たとえば、父親が都内で50年以上100坪(330㎡)の土地で魚屋を営んでいました。

要件の一つとしては、その事業を相続人の誰かが引き継がないといけないということです。

つまり、息子がサラリーマンをしていた場合は、脱サラして魚屋を継がないとダメなのです。しかも、申告期限(相続から10か月間)までという条件付です。

もう一つは、所有継続要件です。

つまり、申告期限まで10か月間売却してもいけないという要件です。しかも、魚屋を引き継いで、そこを客が来そうな活魚料理店に形態変更しようとしても、この減額制度が使えないのです。

子供が娘しかいない場合には、現実的でない制度といえます。

このような現状ですので、現実的対策として相続前に業種変更または法人化等のの評価の特例による相続対策事前対策が必要となってきます。

小規模宅地等の特例で、自宅に使っていた土地に対する減額制度を適用する場合、誰が相続したかでその内容が変わってきます。

一番有利なのは奥さん(配偶者)が自宅を相続するケースで、330㎡までの土地の評価を80%減額が使えます。

この小規模宅地の評価の特例は、子供が相続した場合はいろいろな制限がありますが、妻(または夫)が相続した場合には、すぐに転居しよう(住居要件)が売却しよう(所有要件)が、何の制約もありません。配偶者はオールマイティなので、「配偶者スペシャル」とよんでいます。

配偶者がいなく、子供だけが相続人の場合に小規模宅地の減額をうけるには、一定の要件が設けられています。

その代表的なものが、子供と親が同居しているという要件です。

「同居」の要件としては、生活の本拠がそこにあるかどうかで判断します。

たとえば、住民票を移し、家財道具や身の回りの物があり、公共料金も発生している等を満たす必要があるでしょう。

したがって、介護のために、半年間帰省して最期を看取った場合には、同居とみなされません。

その他にも、「居住要件」と「所有要件」の二つの要件があります。

「居住要件」とは、同居している相続人がその土地を相続し、引き続き相続税申告期限(10か月間)まで居住を続けるというものです。

「所有要件」とは、申告期限まで売却してはいけない、すなわち、所有を続けなければならないということです。

現在の住宅状況から見れば、親と同居しているケースは非常に少ないといえます。

では、親と別居している場合の「小規模宅地の評価の特例」は、どのように扱われるでしょう。

親と別居している場合は、親の土地を相続した子供が、自宅(持ち家)を持っているかどうかで決まります。

つまり、自宅を持っている場合には、この特例は使えず、100%で課税され、持ち家がなく賃借している場合に限り、80%減額の特例が使えます。賃借している期間も、3年間以上という要件があり、かつ、配偶者名義の自宅も除かれます。

このケースは、自宅を持っていない相続人、いわゆる「家なき子」には、親からもらった自宅ぐらいは、相続税を課すのは止めようという趣旨でできた制度です。

ということで、この特例の要件には、相続人の居住の要件はなく、申告期限(命日から10か月間)は、売却しないという「所有要件」のみです。

事業用宅地の中でも不動産貸付に使用している土地については、小規模宅地の特例の内容が通常の事業用と違い、適用面積が200㎡までで、減額割合も50%と条件が厳しくなっています。また、適用要件として、父(被相続人)が不動産貸し付けを行っていて、長男(相続人)が相続する場合には、申告期限(相続後10か月)まで、貸付事業を継続し(事業継続要件)、売却しないで所有(所有要件)していなければなりません。

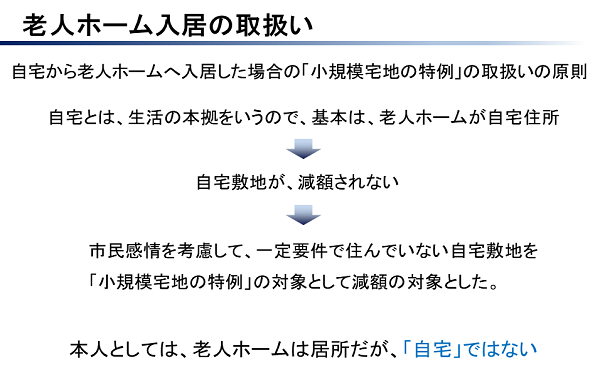

平成二一年の小規模宅地の評価の特例の改正で、老人ホームと二世帯住宅の取扱いが厳しくなり、国民にとっては大増税になっていたのが、今回の改正で(平成26年1月から)条件が緩和されました。

自宅を持っているAさんは、完璧な相続税対策をして、遺言も書いて、子供たちに迷惑をかけたくないと、2,000万円で郊外の終身利用権付の老人ホームに入居しました。

Aさんは当然、自宅の土地(評価額1億円)は居住用宅地の80%減額(▲8,000万円)が使えると思っていましたが、老人ホームに入居したことにより老人ホームが自宅とみなされ、自宅の評価額2,000万円(1億円 – 8,000万円)が更地評価(1億円)とされ、財産評価が8,000万円アップし、相続税が大増税されることとなったのです。このように、知らないうちに老人ホームに入居しただけで増税されるのは非常に問題があるということで、今回の改正で、自宅として維持していれば自宅の減額が従来どおり適用できることになります。

二世帯住宅の形態もいろいろありますが、大きく分けて、建物の構造上內部で親子二世帯の家族が行き来できる構造になっているケースと、玄関も出入口も完全に分離されているケースの二つがあります。

このうち、内部がつながっているケースは同居とみなされて、親の居住用の宅地について小規模宅地の減額(80%)が使えましたが、完全分離の場合は、減額が適用されずに100%評価で、多額の相続がかかっていたのです。二世帯住宅の単なる構造上の問題で、これだけ課税関係が変わるのは、非常に問題があるとされてきました。

そこで今回の改正により、国の住宅事情や国民感情を考慮して、構造にかかわらず、二世帯住宅も小規模宅地の減額の特例を適用できるようになりました。