相続の時に徴収される税金を減らすことができるとされる相続時精算課税制度。

ここでは、

についてご紹介していきます。

相続時精算課税制度

相続の時に徴収される税金を減らすことができるとされる相続時精算課税制度。

ここでは、

についてご紹介していきます。

効果的な相続税対策を行いたいなら、ぜひお気軽に黒永会計事務所までお問い合わせください。

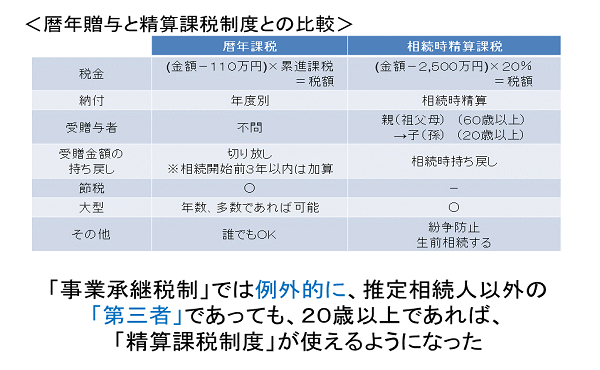

「相時精算課札制度」とは、従来110万円までが贈与税の非課税でしたが、それがなんと、2,500万円まで非課視限度額が拡大されるという制度です。

それでは、「相続時精算課税制度」の内容について、みていきましょう。

適用対象者

贈与者は、満65歳以上の親

受贈者は、満20歳以上の子である推定相続人(代襲相続人を含む)、人数の制限はない

適用手続

制度の適用を受けるには、贈与を受けた年の翌年3月15日までに税務署へ本制度を選択する

旨の届出が必要

最初の与の際に届け出れば、相続時まで本制度の適用が継続

本制度は1受贈者である兄弟姉妹が別々に、2贈与者である父・母ごとに、選択可能

適用対象となる贈与財産等

贈与財産の種類、贈与期間に制限はない

贈与金額、贈与回数に制限はない

税額の計算等

(贈与時)

・ 制度の対象となる親からの贈与財産で非課税限度額を超える部分について、贈与時に贈与税(20%)を約税

(相続時)

・ 選択した子は、制度の対象となる親の相続時に、それまでの贈与財産と相続財産とを合算して計算した相続税額から、すでに支払った贈与税相当額を控除

・ この場合の相続税額は、従来と同じ法定相続分による遺産取得課税方式で計算

精算課税制度の大きな特徴は、従来の贈与税の非課税限度額が110万円であったのが、2,500万円とケタ連いに拡大したということです。また、非課税限度額を超える部分については、20%の稅率で課税されます。ただし、その贈与された金額は相続時に、相続財産に加算して相続税を計算し、納付した贈与税を控除することとなります。

このように、相続時に過去の生前贈与分を持ち戻して精算するので、「相続時精算課税制度」 といいます。

資産需要があるときに財産の贈与を受けられる

従来の相続では、親が80代で相続が発生した場合に、子供も60代で、そろそろ自分の老後を考える時期になっています。住宅ローン・教育資金等で一番資産需要がある時期に、贈与を受ける方が感謝されますし、財産の重み、有難みも違ってきます。また、受けた財産を確実に、消費にまわしますので、経済効果も高まります。

円満相続ができる

従来の相続においては、円満相続のために親は遺言を書くのが一般的でした。ただ実際には、遺言を書いてあっても相続でもめる場合はよくあります。

相続人の最低の権利である「遺留分」を侵していたり、遺言を強要したとクレームをつけたり等の問題がでることがあります。

そうなると裁判沙汰なり、一生ケンカ状態になります。

このように、「遺言」は、万全な方法ではないのです。ところが、親が子供に遺留分を放棄することを条件に、生前にまとまった財産を贈与すれば、将来の争いはありませんので、円満相続は約束されます。

具体的には、生前贈与を行い、受贈者が「遺留分の放棄承諾書」を提出し、その後財産について遺言書を作成しておくと、生前においてその人の相続を円満に完了させることができます。

収益物件の贈与による財産移転

賃貸アパート・マンション等の収益物件を贈与すると、その物件から生じる収益そのものも贈与することになるので、相続までの期間の親の財産増加を防ぎ、子供への財産移転が可能になります。また、子供は現預金が増えるので、納税資金に充てることができます。

「小規模住宅地等の減額」の制度が使えない

「相の時には、自宅等の土地等について、240㎡までは最大80%の減額つまり、2割のでよいという度があります。いわゆる「小規模住宅地等の減額」です。

ところが、地与税には適用されませんので、「相続時精算課税制度」にも使えないのです。

相続時に納税資金がない

贈与財産を、相続時までに使ってしまい、残っていない場合に相続税が発生するケースでは、納税資金の対策(生命保険等)が必要となります。

単純贈与に戻れない

相続時精算課税制度は、一度選択したならば、単純贈与に戻ることはできません。したがって、後で財産の切り放しになる単純贈与を利用しようとした場合にできなくなります。このように、生前贈与の選択は、対策の柔軟性に欠く面を持っています。

Aさん(70歳)

長男(42歳)商社勤務

長女(38歳)主婦

地建物6,000万円

石貯金4,000万円

合計 1億円

Aさん(70歳)は、5年前に御主人に先立たれ、現在は都内で一人暮しをしています。子供は、商社勤務の長男(四二歳)と専業主婦の長女(三八歳)がいます。財産は、自宅の土地、建物(6,000万円)と預貯金4,000万円です。

Aさんの希望としては、老後の面倒は、長男の嫁よりも気心の知れた長女に見てもらいたいと思っています。ただ、長男は都内に住んでいますが、長女夫婦は、地方勤務なのでどうしたらよいかと困っていました。

そういう時に、今年長女夫婦が東京に転勤で戻ってくるというのです。

それは、「渡りに船」ということで、Aさんは娘夫婦に同居をしてもらい、将来は、自宅の土地、建物を相続させたいと考えました。

そこで問題なのが、長男のことなのです。税理士に相談すると相続分は半分あり(約5,000万円)、遺言を書いても遺留分が約2,500万円あるというのです。

困っているところに今回、贈与税の非課税が110万円から2,500万円までに拡大したと聞いて、これを利用しようと思いついたのです。老後資金のことも心配なので、1,000万円を除いて現金2,000万円を長男に贈与することを提案しました。

すると、長男は、住宅ローンの返済と大学進学の子供の教育費、リストラによる賞与カットなどで家計が苦しい時だっただけに、ふたつ返事で応じてくれました。

また、将来のために、長女に、自宅を相続させるという「遺言」を公正証書で作成し、長男に「遺留分放棄承諾書」を書いてもらうことにして、相続後も兄妹が争わないようにしました。

結局、長女夫婦も心よく同居に同意してくれて、今ではAさんは、孫たちにかこまれ楽しく暮しています。

土地・建物を長女へ相続このように、生前贈与を利用すれば、将来の「相続争い」の回避をすることができるのです。

■利用例■

長女・夫婦と同居希望

↓

長男に2,000万円贈与

「遺留分放棄承諾書」

↓

遺言書の作成

↓

土地・建物を長女へ相続